【月間総括】DeNA巨額損失から見るモバイル業界の先行き

まず,コロナウイルスの影響が広がっている件にコメントしたい。前回触れたときには,中国とアジア圏の一部で広がっているという状況だったが,わずか1か月で,西欧,米国で猛威を振るい3月25日現在で50万人の罹患者を出す事態になっている。一刻も早い終息を願っている。

今回はゲームソフト,あるいはスマートフォンゲームに関しての影響についてお話ししたい。まず,結論から申し上げると,スマートフォンゲームについては,目に見えた変化がほとんどない状況のようだ。そもそも,現状のように外出禁止令(日本では自粛)が出ている状況でスマートフォンゲームをこれから始めるひとは主な目的が時間消費であって,課金ではないため,積極的な課金を行いたいという動機に乏しいということであろう。

一方,ゲーム専用機は,ダウンロード販売の場合,ダウンロードされた時点で収益となるため,一定の効果が望める。ただ,ソフトメーカーからすると,コロナウイルスの外出禁止令前後にセールが行われたところも多く,一定の効果がセールによるものか,巣ごもり消費によるものか判断が付きかねているというコメントが多い。

メーカーしてはこのような外出禁止令が出ている状況下でポジティブな効果があったとは言いにくいことも影響していると思われる。

また,PS4もライフサイクルの末期にあり,ソフト販売事態の勢いが落ちているということもあるだろう。次世代機Xbox series XとPS5に対する影響については来月触れたいと考えている。

次に前回の予告していたDeNAの巨額損失についてお話ししたい。会計の専門的な話で少々難しいので,主題を読みたい方は後半の本題まで飛ばして構わない。

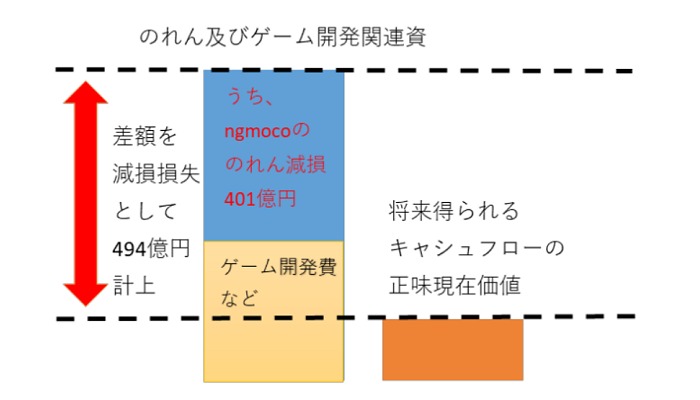

まず,DeNAは2月5日に発表した第3四半期決算で494億円の減損損失を計上した,主に2016年に解散した米国ngmocoののれんとゲーム事業の無形固定資産が対象である。

この減損会計という概念は,多くの人には分かりにくいかと思う。のれん代は買収時点での時価資産と買収金額の差額である。この辺りの詳細は開示されていないことも多い。当時の資料には,ngmocoの2009年12月の総資産が2825万ドル(当時のレートで約24億円),売上315万ドル(同2億6800万円),営業損失1088万ドル(同9億2500万円),さらに買収金額が同4.03憶ドル(同342億円)とある。一般的には,EBITDA(事業利益+減価償却費)の8〜10倍が買収価格として適正とされているので,非常に割高だったように見える。それだけ,当時,DeNAの経営陣は米国でのゲームビジネスの成長性を買っていたのだろう。

図1 DeNAの減損損失の内容

日本会計基準と国際会計基準(IFRS)で大きな違いがあるのはのれん代の費用計上である。日本では年間に一定額を費用処理する定額償却が行われているが,IFRSでは年1回の減損テストによる費用計上となる。DeNAは買収直後にIFRSを適用したため,償却が行われないままになっていた。

そして,この減損の範囲に関しても,IFRSはセグメント単位でテストを行うため,ngmocoが清算された2016年以降も,DeNAのバランスシート上には400億円ののれんが認識されたままになっていた。収益を生む可能性が無い資産が計上されているというのは直感的には理解しにくいのであるが,国際会計基準では問題ないとされている。

この減損テストの仕組みでは,高収益で規模も大きい国内ゲーム事業の収益が相当悪化しない限り,損失を計上する必要がないことになる。

そして,減損テストは将来得られる利益の正味現在価値(将来得られるキャッシュフローを一定の割引率で割り引いた現時点での価値)と,のれんなどの資産額を比べて正味現在価値>資産であれば,そのままのれんを計上,下回れば正味現在価値とのれんの差額を費用として計上することなる。

「減損判定においては,当第3四半期連結累計期間にマネジメントが承認した保守的な前提での5年以内の当該事業計画とゲーム事業に係る趨勢を用いて将来キャッシュ・フローを算定しております」(DeNA決算単信より)

第3四半期までのDeNAゲーム事業のセグメント利益は89億円である。通期では100億円を超えるとしても,利益が減少傾向であれば,今後5年間の利益がのれん代の500億円を割ってしまう可能性も出てきた。

約500億円の損失自体は実体のないものなので,大きな数字でもとくに心配する必要はない。問題なのは,今回,のれんが全額償却になったのは,将来得られる利益見通しが大幅に下方修正され,正味現在価値がのれんを大きく下回り,ゲーム事業の資産も含んだ大幅な減損損失の計上に追い込まれたということのほうである。

本題に入ろう。DeNAの赤字転落を要約すると,国内のスマートフォンゲーム事業が儲からなくなってきたということなのである。少し前まで,メディアがスマートフォンゲームがゲーム専用機を駆逐すると喧伝していたことを考えると驚くべきことである。

エース経済研究所では,昨年から日系のスマートフォンゲーム会社の業績が大幅に悪化しており,2020年には一層明らかになるだろうとしていた。減損損失は今後の収益性悪化を予測して発生するものだということを考えると,早くも公になったといってよいだろう。

コロプラの馬場社長は,決算説明会の場で「ドラゴンクエスト ウォーク」以外の既存タイトルは前四半期比で大幅に減ったとコメントしている。それだけ経営者が明確に状況が悪化していることを認識する段階に至ったと言えるのである。

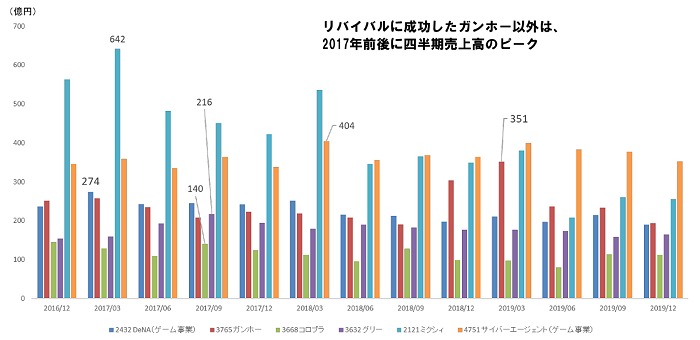

図2 スマートフォンゲームを主力とする6企業の四半期売上高推移

このグラフは,エース経済研究所がカバーあるいは決算を調査している主なスマートフォンゲーム企業のゲーム事業または,全社売上高を四半期ごとにプロットしたものである。

四半期の業績は,2018年にパズドラ大感謝祭で回復したガンホーを除き,2017年前後が売上高のピークになっていることが分かる。

また,コロプラも「ドラゴンクエスト ウォーク」の大ヒットがありながら,横ばいにとどまっている。これは,「ドラゴンクエスト ウォーク」以外のタイトルが大きく減少したためである。

1つの大ヒットでは低落傾向に歯止めがかからない,そして全体で減少しているということは,なにかしら構造的な問題にぶつかっていると考えるのが妥当に思える。

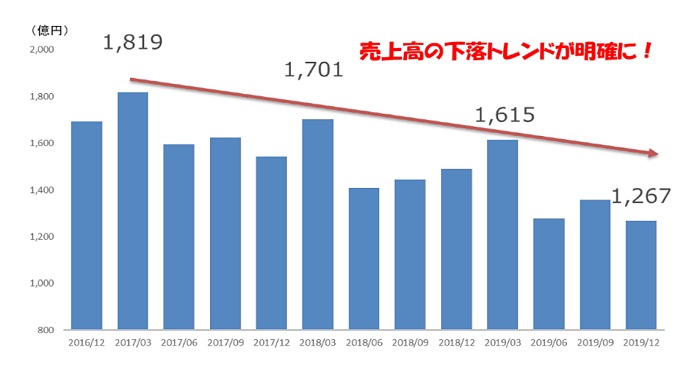

さらに理解しやすいように,もう1つグラフを用意した。

上記,6社の売上高を合計したものである(下図参照)。これを見ると,元旦を含む1-3月期(表記上は2017/3,2018/3,2019/3)がピークとなる傾向がハッキリ見て取れる,そして,その天井は毎年低くなっているということである。

おそらく,2020年1-3月期は一段と落ち込むことになるだろう。新型コロナウイルスの影響で,スマートフォンゲームに対する需要が高まるとの期待が一部にあるが,販売だけで収益を得られるゲーム専用機ゲームと違い,スマートフォンゲームは課金収入のハードルが高く寄与は小さい。

図3 6企業の四半期売上高合計の推移

話を戻そう。では構造問題とは何だろうか?

エース経済研究所では,ガチャの前提になるキャラクターの追加が難しくなっていることだと考えている。

決算後のヒアリングでも,ガチャ用のキャラクターの追加ペースがフィーチャーフォンのWebブラウザゲーム時代と比べて大幅に低下しているとのコメントが複数の企業から得られた。ここで何度か取り上げた「メギド72」も年明け以降は昨年末の不具合の影響か,キャラクター投入ペースが落ちている。

2017年はiPhoneXが発売された年であり,スマートフォンの解像度がフルHDからさらに上位に移行したタイミングである。スマートフォンの性能向上でアクションも含めたパラメータ設定などの難度が上がり,キャラクターの追加ペースが一段と低下したということであろう。実際,ゲームの開発費もすでに10億から15憶円,月間の運営費も数千万円という巨額に達しているようだ。

掛かる経費の増加に対して,追加キャラの作成時間が増大していることは経費分の収益を得ることが難しいことを意味している。

ところが,多くのスマートフォンゲームメーカーの対策は,広告費などのコスト削減策か,新作でヒットが出ることを期待するか,の2つしかない。

エース経済研究所では,この状況に対する対策としては,

(1)思い切って予算を増やし,ピックアップキャラクターを増やす

(2)サブスクリプションモデルなどの新しい収益モデルを構築する

の2つを挙げたい。どちらにせよ早急に対応しないと,一般的に"ゆでガエル"と呼ばれる,ゆっくりと衰弱死に向かう状況になるだろう。

今回はゲームソフト,あるいはスマートフォンゲームに関しての影響についてお話ししたい。まず,結論から申し上げると,スマートフォンゲームについては,目に見えた変化がほとんどない状況のようだ。そもそも,現状のように外出禁止令(日本では自粛)が出ている状況でスマートフォンゲームをこれから始めるひとは主な目的が時間消費であって,課金ではないため,積極的な課金を行いたいという動機に乏しいということであろう。

一方,ゲーム専用機は,ダウンロード販売の場合,ダウンロードされた時点で収益となるため,一定の効果が望める。ただ,ソフトメーカーからすると,コロナウイルスの外出禁止令前後にセールが行われたところも多く,一定の効果がセールによるものか,巣ごもり消費によるものか判断が付きかねているというコメントが多い。

メーカーしてはこのような外出禁止令が出ている状況下でポジティブな効果があったとは言いにくいことも影響していると思われる。

また,PS4もライフサイクルの末期にあり,ソフト販売事態の勢いが落ちているということもあるだろう。次世代機Xbox series XとPS5に対する影響については来月触れたいと考えている。

次に前回の予告していたDeNAの巨額損失についてお話ししたい。会計の専門的な話で少々難しいので,主題を読みたい方は後半の本題まで飛ばして構わない。

まず,DeNAは2月5日に発表した第3四半期決算で494億円の減損損失を計上した,主に2016年に解散した米国ngmocoののれんとゲーム事業の無形固定資産が対象である。

この減損会計という概念は,多くの人には分かりにくいかと思う。のれん代は買収時点での時価資産と買収金額の差額である。この辺りの詳細は開示されていないことも多い。当時の資料には,ngmocoの2009年12月の総資産が2825万ドル(当時のレートで約24億円),売上315万ドル(同2億6800万円),営業損失1088万ドル(同9億2500万円),さらに買収金額が同4.03憶ドル(同342億円)とある。一般的には,EBITDA(事業利益+減価償却費)の8〜10倍が買収価格として適正とされているので,非常に割高だったように見える。それだけ,当時,DeNAの経営陣は米国でのゲームビジネスの成長性を買っていたのだろう。

図1 DeNAの減損損失の内容

|

日本会計基準と国際会計基準(IFRS)で大きな違いがあるのはのれん代の費用計上である。日本では年間に一定額を費用処理する定額償却が行われているが,IFRSでは年1回の減損テストによる費用計上となる。DeNAは買収直後にIFRSを適用したため,償却が行われないままになっていた。

そして,この減損の範囲に関しても,IFRSはセグメント単位でテストを行うため,ngmocoが清算された2016年以降も,DeNAのバランスシート上には400億円ののれんが認識されたままになっていた。収益を生む可能性が無い資産が計上されているというのは直感的には理解しにくいのであるが,国際会計基準では問題ないとされている。

この減損テストの仕組みでは,高収益で規模も大きい国内ゲーム事業の収益が相当悪化しない限り,損失を計上する必要がないことになる。

そして,減損テストは将来得られる利益の正味現在価値(将来得られるキャッシュフローを一定の割引率で割り引いた現時点での価値)と,のれんなどの資産額を比べて正味現在価値>資産であれば,そのままのれんを計上,下回れば正味現在価値とのれんの差額を費用として計上することなる。

「減損判定においては,当第3四半期連結累計期間にマネジメントが承認した保守的な前提での5年以内の当該事業計画とゲーム事業に係る趨勢を用いて将来キャッシュ・フローを算定しております」(DeNA決算単信より)

第3四半期までのDeNAゲーム事業のセグメント利益は89億円である。通期では100億円を超えるとしても,利益が減少傾向であれば,今後5年間の利益がのれん代の500億円を割ってしまう可能性も出てきた。

約500億円の損失自体は実体のないものなので,大きな数字でもとくに心配する必要はない。問題なのは,今回,のれんが全額償却になったのは,将来得られる利益見通しが大幅に下方修正され,正味現在価値がのれんを大きく下回り,ゲーム事業の資産も含んだ大幅な減損損失の計上に追い込まれたということのほうである。

本題に入ろう。DeNAの赤字転落を要約すると,国内のスマートフォンゲーム事業が儲からなくなってきたということなのである。少し前まで,メディアがスマートフォンゲームがゲーム専用機を駆逐すると喧伝していたことを考えると驚くべきことである。

エース経済研究所では,昨年から日系のスマートフォンゲーム会社の業績が大幅に悪化しており,2020年には一層明らかになるだろうとしていた。減損損失は今後の収益性悪化を予測して発生するものだということを考えると,早くも公になったといってよいだろう。

コロプラの馬場社長は,決算説明会の場で「ドラゴンクエスト ウォーク」以外の既存タイトルは前四半期比で大幅に減ったとコメントしている。それだけ経営者が明確に状況が悪化していることを認識する段階に至ったと言えるのである。

図2 スマートフォンゲームを主力とする6企業の四半期売上高推移

|

このグラフは,エース経済研究所がカバーあるいは決算を調査している主なスマートフォンゲーム企業のゲーム事業または,全社売上高を四半期ごとにプロットしたものである。

四半期の業績は,2018年にパズドラ大感謝祭で回復したガンホーを除き,2017年前後が売上高のピークになっていることが分かる。

また,コロプラも「ドラゴンクエスト ウォーク」の大ヒットがありながら,横ばいにとどまっている。これは,「ドラゴンクエスト ウォーク」以外のタイトルが大きく減少したためである。

1つの大ヒットでは低落傾向に歯止めがかからない,そして全体で減少しているということは,なにかしら構造的な問題にぶつかっていると考えるのが妥当に思える。

さらに理解しやすいように,もう1つグラフを用意した。

上記,6社の売上高を合計したものである(下図参照)。これを見ると,元旦を含む1-3月期(表記上は2017/3,2018/3,2019/3)がピークとなる傾向がハッキリ見て取れる,そして,その天井は毎年低くなっているということである。

おそらく,2020年1-3月期は一段と落ち込むことになるだろう。新型コロナウイルスの影響で,スマートフォンゲームに対する需要が高まるとの期待が一部にあるが,販売だけで収益を得られるゲーム専用機ゲームと違い,スマートフォンゲームは課金収入のハードルが高く寄与は小さい。

図3 6企業の四半期売上高合計の推移

|

話を戻そう。では構造問題とは何だろうか?

エース経済研究所では,ガチャの前提になるキャラクターの追加が難しくなっていることだと考えている。

決算後のヒアリングでも,ガチャ用のキャラクターの追加ペースがフィーチャーフォンのWebブラウザゲーム時代と比べて大幅に低下しているとのコメントが複数の企業から得られた。ここで何度か取り上げた「メギド72」も年明け以降は昨年末の不具合の影響か,キャラクター投入ペースが落ちている。

2017年はiPhoneXが発売された年であり,スマートフォンの解像度がフルHDからさらに上位に移行したタイミングである。スマートフォンの性能向上でアクションも含めたパラメータ設定などの難度が上がり,キャラクターの追加ペースが一段と低下したということであろう。実際,ゲームの開発費もすでに10億から15憶円,月間の運営費も数千万円という巨額に達しているようだ。

掛かる経費の増加に対して,追加キャラの作成時間が増大していることは経費分の収益を得ることが難しいことを意味している。

ところが,多くのスマートフォンゲームメーカーの対策は,広告費などのコスト削減策か,新作でヒットが出ることを期待するか,の2つしかない。

エース経済研究所では,この状況に対する対策としては,

(1)思い切って予算を増やし,ピックアップキャラクターを増やす

(2)サブスクリプションモデルなどの新しい収益モデルを構築する

の2つを挙げたい。どちらにせよ早急に対応しないと,一般的に"ゆでガエル"と呼ばれる,ゆっくりと衰弱死に向かう状況になるだろう。