2015年度ゲーム業界決算まとめ(その2)

4月1日から翌年の3月31日までの期間は多くの会社で会計年度として使われている。その期間でのゲーム業界上場企業各社の業績をまとめてみた。すでに第1弾の記事は掲載しているのだが,その第2弾をお届けする。今回は,モバイル&ネットワークゲーム中心の会社をピックアップして2015年度の振り返りと今後の展望をまとめてみたい。

なお,プラットフォーマー,一般ゲーム企業については「決算まとめ(その1)」を参照してほしい。

●ガンホー・オンライン・エンターテイメント

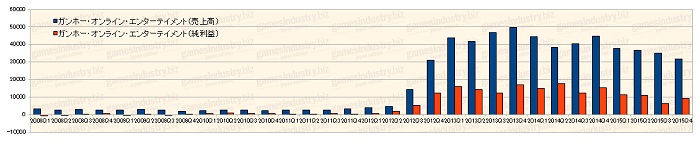

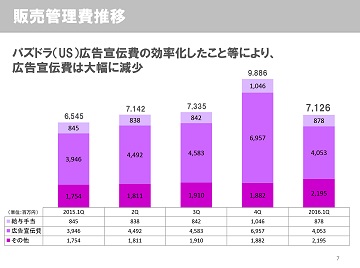

徐々に下り坂の感はあるが,まだまだ存在感のあるガンホー。営業利益率は44.6%だ。パズドラ1本というわけではないものの,決算短信などはほとんどがパズドラの話題で埋まっている。パズドラに並ぶタイトルというのはまだ現れていない。

同社は最新の決算短信で,「当社グループを取り巻く環境は、国内におけるスマートフォン契約数が7,237万件を突破し、その普及速度は以前の急激な普及期と比較すると、緩やかになっております」,昨年10月の時点で前年度割れが発生した際の報告書では「国内市場におけるスマートフォンゲームの市場規模は、スマートフォンの普及期に合わせた爆発的な成長期が過ぎ、スマートフォン普及の鈍化やコンテンツの供給過多による飽和期に入り、市場は安定的に推移しております」と,国内市場での伸びはあまり期待できないとしている。4月時点の国内のスマートフォン契約数が7237万件でパズドラのDL数が4100万件だから,57%を占めるまでになっており,国内市場は飽和したという見方もあながち間違いではないだろう。

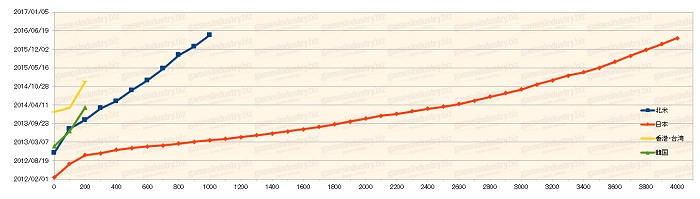

「一方で、世界のスマートフォンゲーム市場規模は、今後も大きく成長することが予想され」(同報告書)と,成長が続く海外市場を目指す旨が記されている。最近は北米でパズドラ1000万ダウンロード突破,中国での事前登録開始といったニュースが並んでおり,とくに中国での展開には注目が集まるところだ。

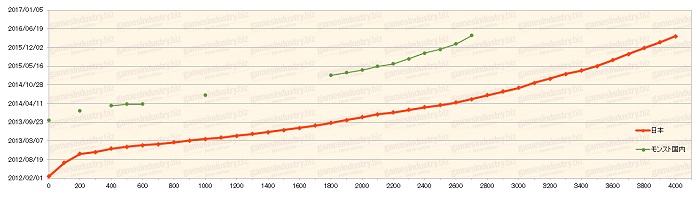

日本国内でのDL数(≒ユーザー数)の伸び方を見ても,わずかではあるがだんだん傾きがきつくなりつつある。これは半ば物理的な飽和が近いため避けられない現象ではあろう。

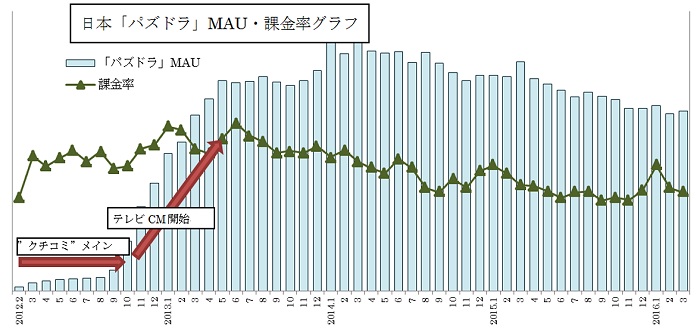

同社は,以前からMAU(月間アクティブユーザー数)重視の戦略を打ち出しており,ユーザー数の維持に力を入れている。だが,実際のパズドラのMAU推移グラフを見る限り,こちらも目減り傾向は否めない。このあたりはイベントなどでかなり変わってくるので,運営力を問われるところである。

なお,ガンホーはいわゆるリセマラなしのDL数(端末単位)を出しているので,公表されているDL数は実質的なプレイヤー数とだいたい同じと考えていいだろう。

以上を,2014年に出された「カズノミクス」の3本の矢で見ていくと,既存価値の最大化はそれなりにうまくいっているように思われる。変化の早いスマホアプリの変遷を見れば,MAUを維持するという方針はかなり機能しているといっていいのではないだろうか。

新規価値の創造については,それほどひどいことにはなっていないものの,パズドラという山を超えるものは出ていないので,継続的に注目ということになるだろう。

海外展開の強化については,残念ながら結果を出せていない。北米での地道な展開が売り上げにつながるか,中国展開がどうなるかが問題だ。中国展開においては,パートナーのTencentと非常に慎重に対応している様が見て取れる。極めて大きな市場だけに,ここで成功を収めるかどうかは今後の展開に大きく影響する。

別記事にもあるように,中国市場では「Pay to Win」が広く求められているため,本質的にパズルであって,スキルがあればお金をかけなくても(ある程度は)楽しめることをウリにしたゲームコンセプトとは相性がよくないようにも思われるのだが,どのようにカルチャライズしているかが注目されるところだ。

ソフトバンクから株式を買い戻すことが決まり,より独立性を持った戦略が可能になった同社の今後の展開に期待したい。

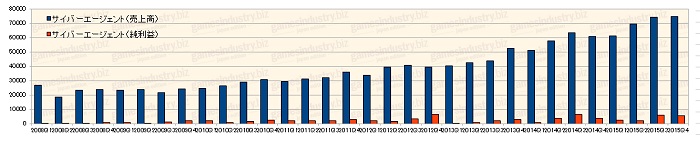

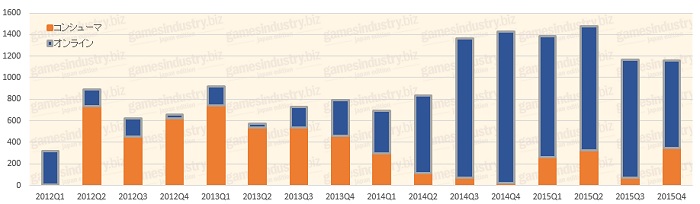

●サイバーエージェント

サイバーエージェントの本業はインターネット広告業なわけだが,「グランブルーファンタジー」のCygamesを筆頭に「戦国炎舞-KIZNA-」のサムザップなどのグループ会社を含めたゲーム事業が大きなビジネスとなっており,売り上げ・利益ともにゲームが広告業を抜きつつある。ゲームでは「ドラゴンクエストモンスターズ スーパーライト」や「アイドルマスターシンデレラガールズ」などの有名タイトルに関わっていることでも知られる会社だ。

本業の売り上げが大きいので,全体の収支推移ではゲームの状態は分かりにくい。ゲーム単体を抜き出したグラフは以下のようになる。

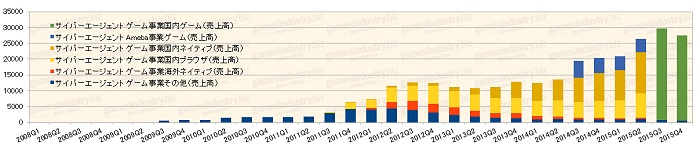

なお,ゲーム事業についてはセグメント変更が行われている。従来Ameba事業で行われていたゲームの収益がゲーム事業としてまとめられたため,売り上げの規模は拡大している。

ただ,以前はセグメント内の内訳も結構細かく報告されていたのだが,そういったものは公開されなくなってしまった。公開されている時期のものはそのまま残しておくので,だいたいの傾向と割合を見ておいてほしい。

上のグラフ中で,2015年Q2からなぜかブラウザゲームが急に伸びているのだが,これはグランブルーファンタジーのブラウザ版によるものとされている。同作は2014年3月からサービスされており,ネイティブ版でも売り上げに貢献していると思われるのだが,この時期になって急激に伸びている。昨今はブラウザ版のユーザー数が急に伸びるというのも考えにくいので,このあたりから回収に入ったと見ていいのではないだろうか。

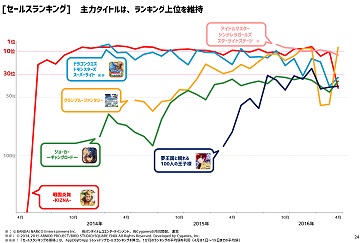

そして2015年Q4でゲーム部門全体の売り上げが下がっているのは,同作のガチャ問題で一時的にガチャが自粛されたことが原因となっている。右のセールスランキンググラフだと状況が分かりやすいだろう。なお,このグラフはiOS版の売り上げのみのものなので,一部タイトルのAndroid版ではかなり状況が違うこともあるので注意。

2016年度は(9月期決算なのでだいたい秋までに)6タイトルの新規サービスが予定されている。

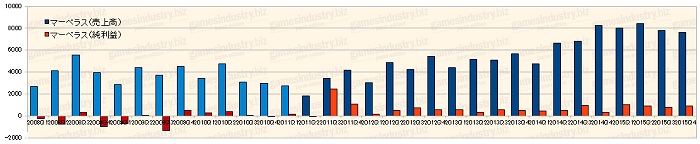

●マーベラス

この1年で大きく売り上げと利益を上げたマーベラス。「剣と魔法のログレス いにしえの女神」「刀剣乱舞」「ポケモントレッタ」など,さまざまなジャンルからおいしい感じのところをうまく取り込んでいるといった印象がある。

マーベラスが扱っている音楽系のビジネスを除いて,営業利益ベースで推移を示したのが下のグラフとなる。「剣と魔法のログレス」以降の底上げは大きい。

ゲーム関係はオンライン部門とコンシューマ部門に分かれており,オンライン部門ではPCオンラインゲームとモバイルアプリ,コンシューマ部門ではコンシューマゲームとアーケードゲームを扱っている。アーケードゲームは苦戦しているところが多いのだが,マーベラスではポケモンやモンハン,ドラクエといった有名ゲームIPを扱ったものが多く,手堅く収益を上げているようだ。

来期の見込みでは,オンライン部門はほぼ据え置きだが,コンシューマ部門ではビッグタイトルが出揃うとのことで大幅な増収を見込んでいる。

剣と魔法のログレスは台湾で好評とのことであり,今年は中国本土へも展開される見込みだという。台湾の状況を確認できていないのだが,売り上げランキングのトップに立ったこともあるとのことなので,中国展開もある程度期待できるかもしれない。

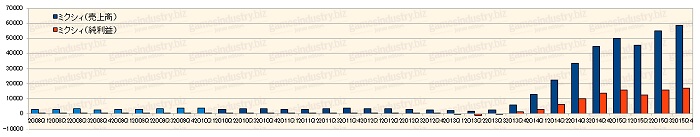

●ミクシィ

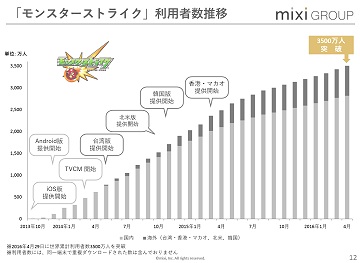

ほぼ「モンスターストライク」のみで伸びているわけだが,まだ勢いは続いている。「平成26年12月末のスマートフォン契約数は6,544万件で、携帯電話端末契約数全体の52.3%と過半数にまで達しており、今後もスマートフォン契約数は拡大するものと予測されます」(決算短信より)と,まだ売り上げも伸びているためか,先ほど挙げたガンホーとは少し意見を異にしていることが分かる。

2015年Q2に不自然な落ち込みが見える。なにかあったっけと調べると,どうやら新規獲得のために用意された初心者用お得アイテムを,既存プレイヤーが買ったため,通常版アイテムの売り上げが落ち込んだということのようだ。

やっている事業は多いものの,ほぼ内訳の必要がない会社なので,追加のグラフは作りにくいのだが,先ほど挙げたパズドラの国内DL数の推移グラフに,モンストの国内ユーザー数推移を分かる範囲で重ねてみたのが次のグラフだ。もちろん,リセマラ分などは含まない数字である。

モンストがパズドラと比べるに値するタイトルであることがよく分かるが,国内のユーザー数鈍化はパズドラよりも早めにきそうな気配もある。

海外展開については,4地域合計で800万人程度という計算となり,決して好調とはいえない。国内ではいまひとつな感じの「マーベル ツムツム」が海外展開でどこまで受け入れられるかに注目だ。

来期は増収を見込んでいるものの,新規ゲーム開発予算などで減益の見込みとなっている。また,グラフからはあまり分からないが,このところかなり積極的にM&Aを行っており,事業拡張を続けている。モンストの勢いが続くうちに,新たな柱を確立したいというのは当然の思いであろう。

●コロプラ

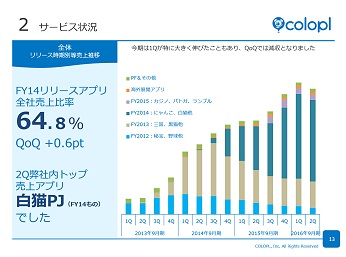

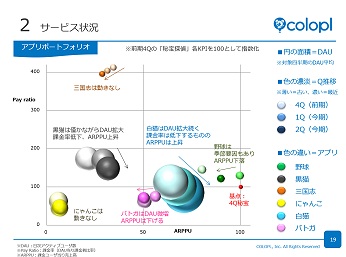

変動はあるものの,ほぼ右肩上がりで売り上げと利益を伸ばしているコロプラ。

これまで紹介してきた会社と比べると会社の規模は小さめだが,着実に成長を続けており,今回はあえて取り上げることにした。とはいえ,直近四半期のゲーム部門による営業利益で言えば,今回と前回取り上げた企業中でミクシィ,ガンホー,コナミに次いで4位の稼ぎとなっている。

まず,同社の現状認識としては「当社の業界におきましては、株式会社MM総研の調査によると、平成27年9月末のスマートフォン契約数は 7,237万件で、携帯電話端末契約数全体の56.9%まで達しており、平成30年度にはスマートフォン契約数が1億件を突破する見通しであるとされています」(決算短信より)と,どちらかといえば楽観的な雰囲気だ。冷静に考えると,その増え方は微妙な勢いなのだが,少なくともあと15年は減ることはないという見通しがあれば十分なのかもしれない。

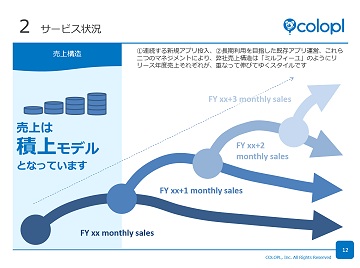

この会社の売り上げは積み上げ型だという。つまり,あるタイトルをローンチしてサービスを続けつつ,次のタイトルのサービスを上積みしていくスタイルだ。サービスが長くなると収益は落ちていく傾向にあるので,下がる前に次のタイトルを上乗せすれば,全体の収益は上がっていく計算になる。

ごく一部の例外を除けば「どこだってそうだろ」と言いたくなるところだが,同じようにやっていても状況の維持が精一杯だったり,勢いを維持できないところもある。スマホアプリでヒット作を続けることは難しいのだ。売り上げトップ10に2作品を入れるとなると,大手のスクエニやバンナム,LINEあたりで「どうにか2作入ることもあるかな」といったところではないだろうか。しかし,そんな狭き門に割と頻繁に2作を送り込んでくるのがこのコロプラという会社である。この方式でちゃんと成果をあげている。

白猫デモなどで,コロプラがVRにかなり力を入れているのは周知のとおりだ。GDC 2016に合わせて行われたOculus VRのプライベートイベントでは,「Fly to KUMA」と「VR Tennis Online」でデモを行っていた。ちなみに,Oculus VR以外で複数作品を持ち込んだところはほかになく,オンライン対戦ゲームを展示しているところもほかにはなかった。VRに関しては様子見のところも多いわけだが,半歩先を進んでおり,VRの最先端を走っているといえる。

同社は現在拡大基調にある。新入社員を100人以上採用したりで,すでに600人を超える規模(グループでは800人を超える)なのだが,外注費も増えてきている。先日,エイティングに対する第2回の公開買い付けを行い,コンシューマゲームからアーケードゲームまで幅広いゲーム開発ノウハウを持った会社を迎え入れることで,事業の幅も広がっていきそうである。

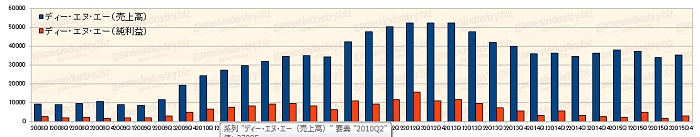

●ディー・エヌ・エー

下降傾向には歯止めがかかったかにも見えるDeNAの業績推移。ただし,国際基準(IFRS)の連結決算ではなく,DeNAの単体決算を日本基準で計上すると,357億円の赤字(純損失)となる。これは海外子会社の評価損を含んでいるためだ。

かつては日本市場を制したそのやり方が海外でも通用することを示しつつ,海外展開に成長戦略を求めていたわけだが,海外事業では営業黒字が出ているのは見たことがない。減損処理に入ったということは,明らかに失敗だったということだろう。

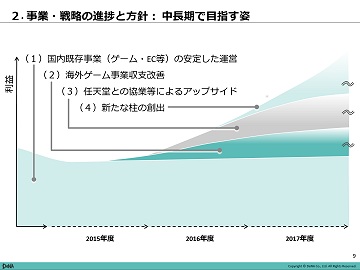

最近の成長戦略は「共創」ということで,現在ある資産を核に他分野の非ネット業界と協業を展開する方向となっている。簡単に言えば経営の多角化だ。海外展開は海外展開でまだ進めていくようではある。

ゲーム部門の営業利益推移を示したのが下のグラフである。数字の取り方が異なっていてまとめきれないので,最も正しいらしい直近の資料と,これまで決算資料で使われていた管理会計ベースのものを併記してみた。どうも従来,営業利益と書かれていたものは粗利っぽい雰囲気だ。

営業利益のほとんどを国内のゲーム事業が生み出しているかたわらで,新規事業群はまだまだ赤字を垂れ流しており(野球はたまに黒字になる),全社の営業利益率は24%,17%,14%と年を追うごとに低下している。

任天堂との協業など注目すべき事業もあるのは確かだ。ただ,これまで同社を支えたゲームとEC事業については現状維持をしつつ,新たな事業の柱を探す……というのが最近の事業戦略なのだが,現実性については「海外進出で世界制覇」「スマホアプリでメガヒット目指す」というのとあまり変わらないような気もしないではない。

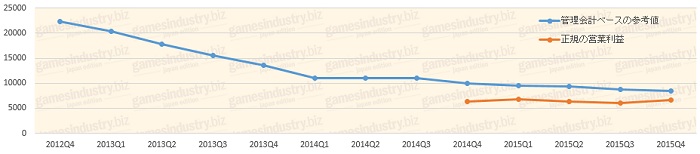

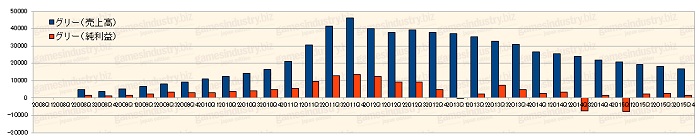

●グリー

こちらはまだ下げ止まらない感じのグリー。対応としては,DeNAと同様に多角化を進めており,住宅関係やヘルスケアなどの分野にも手を出している。とはいえ,2016年度の事業方針は「ネイティブゲームのヒット創出により売上反転を目指す」(2015年6月期第4四半期 決算説明会資料)と,基幹がゲームであることは揺るがないようだ。

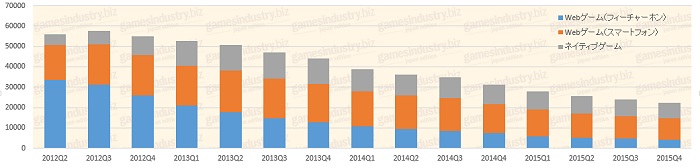

セグメントごとのデータがないので,ゲーム事業の推移単体を抜き出すことはできなかった。売り上げ的にはほとんどがゲーム事業と思われるので大きな差ではないのだが,もう少し細かいデータがほしいところだ。ゲームでの営業利益の推移がほしかったところなのだが,ここではゲームで使われたコインの量を,1コイン1円と考えて売り上げの推移を見てみることにする(※なお,コイン消費と売り上げは必ずしも一致するとは限らないので注意。他社では,コイン消費が拡大しているのに売り上げは低下しているところもある)。

売り上げの大半がフィーチャーフォンのWebゲームによるものであったわけだから,業績が縮小を続けるのは無理もないことが分かる。フィーチャーフォンの下げ分はもうすぐなくなると思われるが,現時点でも売り上げの大半を占めるのはWebゲームであることには変わりない。同社が目指すネイティブゲームでのヒットへの道は遠そうだ。むしろネイティブゲームの売り上げは縮小傾向にあることも分かるだろう。

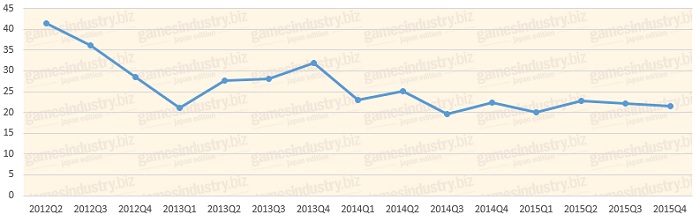

売り上げの縮小に対して,グリーでは経費の節減や効率化で利益を維持すべく対応を進めている。それでも営業利益率の推移(下のグラフ)を見ると,ようやく下げ止まったかというところである。

グリーは,今年2月にソーシャルゲーム運営の専門会社ファンプレックスを立ち上げており,こちらは好調なようである。また,VRに力を入れているのも目立っており,ゲーム関連で積極的な動きを見せている。フィーチャーフォンからスマートフォンへのシフトによる業績悪化はもうじき下げ止まると思われるので,そこからの建て直しに期待したい。

●ネクソン

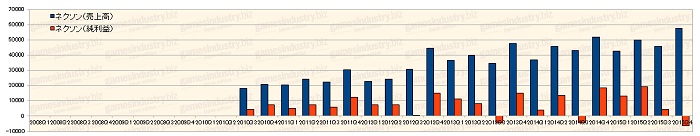

売り上げは上がっているのだが,ときどき大きな支出が続いていたネクソン。ネクソンの会計年度でいう2015年度は,四半期の利益がすべて黒字で,増収大増益となっていた。第4四半期(グラフでは第3四半期)に凹む傾向があるのがちょっとよく分からない。税金やたな卸しなどの影響はないのだが,なぜか利益が減る(※07/01追記:ネクソンによると季節変動だそうだ。売り上げはあまり変わらないのだが)。

なお,直近四半期の利益落ち込みは,gloopsののれん代で減損処理が行われたためだ。

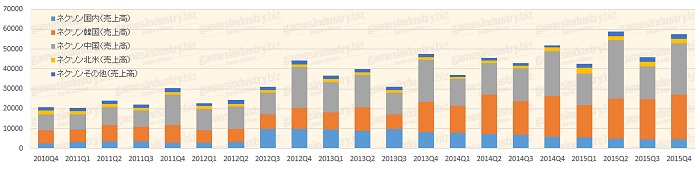

国別の売り上げを見ると,以下のグラフのようになっている。日本と韓国についてはPCオンラインとスマホの割合なども分かるのだが,ここでは省略した。直近だと,だいたい日本だと8割近くがスマホで,韓国だと7割くらいがPCとなっている。gloopsが入る前のPCオンラインの売り上げ規模もだいたい分かるわけだが,現状の全体売り上げがこれだと,PCオンラインの落ち込みもかなり深刻ではないかと思われる。2011年の上場当時の国内四半期売上高は30億円程度あったのだが,直近のPCオンラインの四半期売上高は10億円となっている。

※07/01追記:このあたりの国別売り上げなどは,その国内での売り上げそのものではなく,その国の事業所の売り上げを意味しているとのこと。ライセンス収入などの多い韓国が多くなっているのはそのためのようだ。直結するものではないが,国内売り上げも大きく影響しているのは間違いないので参考程度で見てほしい。

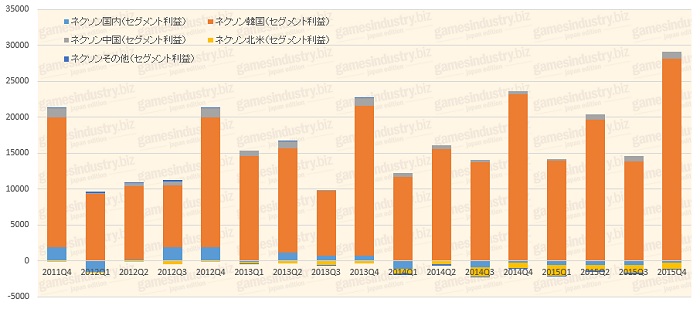

原価と販管費を引いたセグメント利益で見ると,次のようになる。

一番下の水色部分を見ると分かるように,国内のゲーム事業はこの2年間はずっと赤字だ。

利益の大半は韓国でのものとなっていることが分かる。中国の売り上げが大きな利益変動要因のひとつだと思っていたのだが,売上高はすでに韓国以上になっているのに利益は十数分の一と,利益率が恐ろしく低いのが気になる。

最近の同社周りのトピックでは,NCsoftの株を手放したことが挙げられる。2012年にNCsoftの最大株主になったものの,目に見える事業上のシナジーが創出されていないとして,今回の売却に至っている。

両社でコラボするはずだった「Mabinogi2 Arena」は,ネクソン側の理由でポシャっている。それ以降は大きな動きはなく,NCsoftの収益に対して配当が少なすぎると物言いをつけたことがあった程度ではないだろうか。配当という意味では,ネクソンは決算書類でいくら景気のいい数字が並んでいても,配当原資となるのは国内での収益だけなので(※出資法の定めによる),全社の稼ぎの割りにたいして株主還元しているわけではないのだが(※07/01:追記直接の配当以外に自社株購入を積極的に行っているとのこと)。まあ,国内の利益推移を鑑みると,よく配当を出せているなとは思うのだが。

こうして国内主要ゲーム企業の状況を見てきたわけだが,ゲーム企業の利益にモバイルの割合はますます増えており,ゲーム市場の中心地はモバイルに移行していることが感じられる。

とはいえ,国内のスマホアプリの状況を見ると,ガチャ頼りのところが非常に多いという現実もある。ガチャがただちに悪いというわけではないが,昨今はいろいろと問題視されてきている。業界団体による自主規制はとりあえず入ったものの,内容は緩めであり,さらなる問題が起こるようであれば法規制が行われる可能性も否定できない。そうなった場合,最悪のケースでは国内のゲーム会社の多くでかなりの痛手を受けることになるかもしれない。

規制されないにしても,同じようなガチャは海外では法規制によりまったく適用できないので,ガチャ頼りのアプリを作り続けている限り,国際競争力が養われることはない。

決算発表資料では,たまに海外でも好評とされるスマートフォンアプリがアピールされていることがあるのだが,その国のランキング履歴を調べても見あたらないことが多い(あってもアニメなどのIPモノくらいだろうか)。海外で通用しているモバイルゲームアプリは何本くらいあるのだろうか。

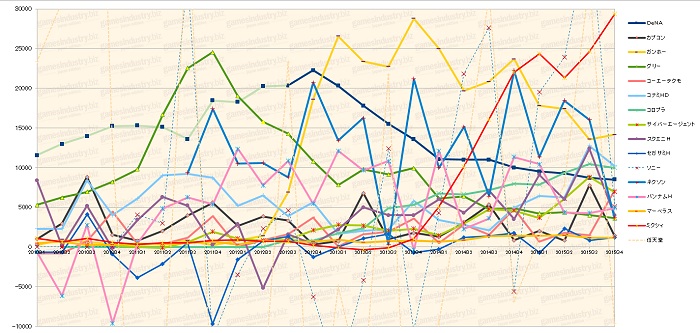

最後に,我ながら無茶しやがってな感じではあるが,各社の業績を横断的にまとめたグラフを作ってみた。これまでのグラフは時間軸方向で変化を追ってきているものだが,それぞれの会社間でビジネスの大きさが異なれば状況も異なるというのは当然のことであろう。そこで,営業利益ベースでの推移を一つのグラフ内に入れてみたわけだ。

基本的にゲーム部門の営業利益のみを抜き出してあるのだが,全部門でも大差ない場合や分離が難しい場合は全社ないし周辺部門を含んでの数字もあるのであらかじめお断りしておく。グラフの形はほぼ変わらないと思っていい。

また,任天堂とソニーに関しては数字が大きすぎるので,参考値として破線での表示に留めてある。

ゴチャゴチャして見づらいのは申し訳ないが,軽く流れを追ってみよう。

まず,期間は2010年からである。始まりの時点ではDeNAが一番上に位置している。ソーシャルゲームブームでブイブイ言わせてた時期だ。やがて急進したグリーに抜かれるものの,1年でグリーの天下は終わっている。そして中央から右半分を占めるガンホーが山脈のように聳え立つわけだ。実はその前に一瞬だけネクソンがトップに躍り出ていたのだが,DeNAの営業利益を分かる範囲でゲーム部門だけに取り直したところ,DeNAが抜き返してしまった。全社消去などが消えて部門の営業利益が上がったようだ(薄い色は全社の営業利益)。ネクソンの山は,中国の旧正月に「アラド戦記」が稼ぎまくったときだろうか。そんなこんなで,丸2年間はガンホーの天下となり,最後は急成長するミクシィが突き抜けて終わっている。DeNAやグリーはソシャゲの元締めとして稼いでいたわけだが,ガンホーとミクシィはメガヒット1発であっさりそれらを抜いている。やはりスマホゲームの破壊力は凄まじい。

営業利益の推移を見ていて気づいたのは,バンナムの最近の数字が妙に低いことだ。売り上げ自体は伸びているはずなのだが,3四半期連続で低くなる要因が思い当たらない。

ということで見てみたのだが,まず今年からセグメントが変更されているので,直接昨年と比較することはできないというのを失念していた。映像部門が抜けているので,営業利益はかなり下がるのが当然ともいえる。ということで,前年との比較で低下するのは分かるのだが,第1四半期だけ高い理由が逆によく分からない。

前年を同じセグメント構成にした場合と比べて,今年は営業利益が53億円減っている。映像部門が抜けた代わりに,昨年23億円という大きな赤字を出したアミューズメント施設が組み込まれたわけだが,アミューズメント施設は今期は黒字に転換した旨が決算時の質問への回答で得られている。

残りのコンシューマゲームとネットワークコンテンツ,アーケードゲームのうち,コンシューマゲームについては「大変好調」(決算説明概要より)とのこと。ネットワークコンテンツは予算には未達であったものの,売り上げは初めて1000億円を超えており,利益率から考えて減益要因となる可能性は低いだろう。アーケードゲームは「苦戦」とされている。アーケードゲームの不振はかなり深刻なのかもしれない。

第1四半期のみ好調な理由ははっきりとは分からない。決算での質疑応答では広告費などの支払いが後ろ倒しになるため,後半に負担がかかるような説明がされてはいたのだが。

なお,プラットフォーマー,一般ゲーム企業については「決算まとめ(その1)」を参照してほしい。

2015年度ゲーム業界各社決算まとめ(その1)

●ガンホー・オンライン・エンターテイメント

|

徐々に下り坂の感はあるが,まだまだ存在感のあるガンホー。営業利益率は44.6%だ。パズドラ1本というわけではないものの,決算短信などはほとんどがパズドラの話題で埋まっている。パズドラに並ぶタイトルというのはまだ現れていない。

|

同社は最新の決算短信で,「当社グループを取り巻く環境は、国内におけるスマートフォン契約数が7,237万件を突破し、その普及速度は以前の急激な普及期と比較すると、緩やかになっております」,昨年10月の時点で前年度割れが発生した際の報告書では「国内市場におけるスマートフォンゲームの市場規模は、スマートフォンの普及期に合わせた爆発的な成長期が過ぎ、スマートフォン普及の鈍化やコンテンツの供給過多による飽和期に入り、市場は安定的に推移しております」と,国内市場での伸びはあまり期待できないとしている。4月時点の国内のスマートフォン契約数が7237万件でパズドラのDL数が4100万件だから,57%を占めるまでになっており,国内市場は飽和したという見方もあながち間違いではないだろう。

「一方で、世界のスマートフォンゲーム市場規模は、今後も大きく成長することが予想され」(同報告書)と,成長が続く海外市場を目指す旨が記されている。最近は北米でパズドラ1000万ダウンロード突破,中国での事前登録開始といったニュースが並んでおり,とくに中国での展開には注目が集まるところだ。

|

日本国内でのDL数(≒ユーザー数)の伸び方を見ても,わずかではあるがだんだん傾きがきつくなりつつある。これは半ば物理的な飽和が近いため避けられない現象ではあろう。

同社は,以前からMAU(月間アクティブユーザー数)重視の戦略を打ち出しており,ユーザー数の維持に力を入れている。だが,実際のパズドラのMAU推移グラフを見る限り,こちらも目減り傾向は否めない。このあたりはイベントなどでかなり変わってくるので,運営力を問われるところである。

なお,ガンホーはいわゆるリセマラなしのDL数(端末単位)を出しているので,公表されているDL数は実質的なプレイヤー数とだいたい同じと考えていいだろう。

|

|

新規価値の創造については,それほどひどいことにはなっていないものの,パズドラという山を超えるものは出ていないので,継続的に注目ということになるだろう。

海外展開の強化については,残念ながら結果を出せていない。北米での地道な展開が売り上げにつながるか,中国展開がどうなるかが問題だ。中国展開においては,パートナーのTencentと非常に慎重に対応している様が見て取れる。極めて大きな市場だけに,ここで成功を収めるかどうかは今後の展開に大きく影響する。

別記事にもあるように,中国市場では「Pay to Win」が広く求められているため,本質的にパズルであって,スキルがあればお金をかけなくても(ある程度は)楽しめることをウリにしたゲームコンセプトとは相性がよくないようにも思われるのだが,どのようにカルチャライズしているかが注目されるところだ。

ソフトバンクから株式を買い戻すことが決まり,より独立性を持った戦略が可能になった同社の今後の展開に期待したい。

ガンホー・オンライン・エンターテイメントIR情報ページ

●サイバーエージェント

サイバーエージェントの本業はインターネット広告業なわけだが,「グランブルーファンタジー」のCygamesを筆頭に「戦国炎舞-KIZNA-」のサムザップなどのグループ会社を含めたゲーム事業が大きなビジネスとなっており,売り上げ・利益ともにゲームが広告業を抜きつつある。ゲームでは「ドラゴンクエストモンスターズ スーパーライト」や「アイドルマスターシンデレラガールズ」などの有名タイトルに関わっていることでも知られる会社だ。

|

本業の売り上げが大きいので,全体の収支推移ではゲームの状態は分かりにくい。ゲーム単体を抜き出したグラフは以下のようになる。

|

なお,ゲーム事業についてはセグメント変更が行われている。従来Ameba事業で行われていたゲームの収益がゲーム事業としてまとめられたため,売り上げの規模は拡大している。

ただ,以前はセグメント内の内訳も結構細かく報告されていたのだが,そういったものは公開されなくなってしまった。公開されている時期のものはそのまま残しておくので,だいたいの傾向と割合を見ておいてほしい。

|

そして2015年Q4でゲーム部門全体の売り上げが下がっているのは,同作のガチャ問題で一時的にガチャが自粛されたことが原因となっている。右のセールスランキンググラフだと状況が分かりやすいだろう。なお,このグラフはiOS版の売り上げのみのものなので,一部タイトルのAndroid版ではかなり状況が違うこともあるので注意。

2016年度は(9月期決算なのでだいたい秋までに)6タイトルの新規サービスが予定されている。

サイバーエージェントIR情報ページ

●マーベラス

この1年で大きく売り上げと利益を上げたマーベラス。「剣と魔法のログレス いにしえの女神」「刀剣乱舞」「ポケモントレッタ」など,さまざまなジャンルからおいしい感じのところをうまく取り込んでいるといった印象がある。

|

マーベラスが扱っている音楽系のビジネスを除いて,営業利益ベースで推移を示したのが下のグラフとなる。「剣と魔法のログレス」以降の底上げは大きい。

ゲーム関係はオンライン部門とコンシューマ部門に分かれており,オンライン部門ではPCオンラインゲームとモバイルアプリ,コンシューマ部門ではコンシューマゲームとアーケードゲームを扱っている。アーケードゲームは苦戦しているところが多いのだが,マーベラスではポケモンやモンハン,ドラクエといった有名ゲームIPを扱ったものが多く,手堅く収益を上げているようだ。

|

来期の見込みでは,オンライン部門はほぼ据え置きだが,コンシューマ部門ではビッグタイトルが出揃うとのことで大幅な増収を見込んでいる。

剣と魔法のログレスは台湾で好評とのことであり,今年は中国本土へも展開される見込みだという。台湾の状況を確認できていないのだが,売り上げランキングのトップに立ったこともあるとのことなので,中国展開もある程度期待できるかもしれない。

マーベラスIR情報ページ

●ミクシィ

ほぼ「モンスターストライク」のみで伸びているわけだが,まだ勢いは続いている。「平成26年12月末のスマートフォン契約数は6,544万件で、携帯電話端末契約数全体の52.3%と過半数にまで達しており、今後もスマートフォン契約数は拡大するものと予測されます」(決算短信より)と,まだ売り上げも伸びているためか,先ほど挙げたガンホーとは少し意見を異にしていることが分かる。

|

2015年Q2に不自然な落ち込みが見える。なにかあったっけと調べると,どうやら新規獲得のために用意された初心者用お得アイテムを,既存プレイヤーが買ったため,通常版アイテムの売り上げが落ち込んだということのようだ。

やっている事業は多いものの,ほぼ内訳の必要がない会社なので,追加のグラフは作りにくいのだが,先ほど挙げたパズドラの国内DL数の推移グラフに,モンストの国内ユーザー数推移を分かる範囲で重ねてみたのが次のグラフだ。もちろん,リセマラ分などは含まない数字である。

|

|

海外展開については,4地域合計で800万人程度という計算となり,決して好調とはいえない。国内ではいまひとつな感じの「マーベル ツムツム」が海外展開でどこまで受け入れられるかに注目だ。

来期は増収を見込んでいるものの,新規ゲーム開発予算などで減益の見込みとなっている。また,グラフからはあまり分からないが,このところかなり積極的にM&Aを行っており,事業拡張を続けている。モンストの勢いが続くうちに,新たな柱を確立したいというのは当然の思いであろう。

ミクシィIR情報ページ

●コロプラ

変動はあるものの,ほぼ右肩上がりで売り上げと利益を伸ばしているコロプラ。

これまで紹介してきた会社と比べると会社の規模は小さめだが,着実に成長を続けており,今回はあえて取り上げることにした。とはいえ,直近四半期のゲーム部門による営業利益で言えば,今回と前回取り上げた企業中でミクシィ,ガンホー,コナミに次いで4位の稼ぎとなっている。

|

まず,同社の現状認識としては「当社の業界におきましては、株式会社MM総研の調査によると、平成27年9月末のスマートフォン契約数は 7,237万件で、携帯電話端末契約数全体の56.9%まで達しており、平成30年度にはスマートフォン契約数が1億件を突破する見通しであるとされています」(決算短信より)と,どちらかといえば楽観的な雰囲気だ。冷静に考えると,その増え方は微妙な勢いなのだが,少なくともあと15年は減ることはないという見通しがあれば十分なのかもしれない。

|

ごく一部の例外を除けば「どこだってそうだろ」と言いたくなるところだが,同じようにやっていても状況の維持が精一杯だったり,勢いを維持できないところもある。スマホアプリでヒット作を続けることは難しいのだ。売り上げトップ10に2作品を入れるとなると,大手のスクエニやバンナム,LINEあたりで「どうにか2作入ることもあるかな」といったところではないだろうか。しかし,そんな狭き門に割と頻繁に2作を送り込んでくるのがこのコロプラという会社である。この方式でちゃんと成果をあげている。

|

|

白猫デモなどで,コロプラがVRにかなり力を入れているのは周知のとおりだ。GDC 2016に合わせて行われたOculus VRのプライベートイベントでは,「Fly to KUMA」と「VR Tennis Online」でデモを行っていた。ちなみに,Oculus VR以外で複数作品を持ち込んだところはほかになく,オンライン対戦ゲームを展示しているところもほかにはなかった。VRに関しては様子見のところも多いわけだが,半歩先を進んでおり,VRの最先端を走っているといえる。

同社は現在拡大基調にある。新入社員を100人以上採用したりで,すでに600人を超える規模(グループでは800人を超える)なのだが,外注費も増えてきている。先日,エイティングに対する第2回の公開買い付けを行い,コンシューマゲームからアーケードゲームまで幅広いゲーム開発ノウハウを持った会社を迎え入れることで,事業の幅も広がっていきそうである。

コロプラIR情報ページ

●ディー・エヌ・エー

下降傾向には歯止めがかかったかにも見えるDeNAの業績推移。ただし,国際基準(IFRS)の連結決算ではなく,DeNAの単体決算を日本基準で計上すると,357億円の赤字(純損失)となる。これは海外子会社の評価損を含んでいるためだ。

|

|

最近の成長戦略は「共創」ということで,現在ある資産を核に他分野の非ネット業界と協業を展開する方向となっている。簡単に言えば経営の多角化だ。海外展開は海外展開でまだ進めていくようではある。

ゲーム部門の営業利益推移を示したのが下のグラフである。数字の取り方が異なっていてまとめきれないので,最も正しいらしい直近の資料と,これまで決算資料で使われていた管理会計ベースのものを併記してみた。どうも従来,営業利益と書かれていたものは粗利っぽい雰囲気だ。

|

営業利益のほとんどを国内のゲーム事業が生み出しているかたわらで,新規事業群はまだまだ赤字を垂れ流しており(野球はたまに黒字になる),全社の営業利益率は24%,17%,14%と年を追うごとに低下している。

任天堂との協業など注目すべき事業もあるのは確かだ。ただ,これまで同社を支えたゲームとEC事業については現状維持をしつつ,新たな事業の柱を探す……というのが最近の事業戦略なのだが,現実性については「海外進出で世界制覇」「スマホアプリでメガヒット目指す」というのとあまり変わらないような気もしないではない。

ディー・エヌ・エーIR情報ページ

●グリー

こちらはまだ下げ止まらない感じのグリー。対応としては,DeNAと同様に多角化を進めており,住宅関係やヘルスケアなどの分野にも手を出している。とはいえ,2016年度の事業方針は「ネイティブゲームのヒット創出により売上反転を目指す」(2015年6月期第4四半期 決算説明会資料)と,基幹がゲームであることは揺るがないようだ。

|

セグメントごとのデータがないので,ゲーム事業の推移単体を抜き出すことはできなかった。売り上げ的にはほとんどがゲーム事業と思われるので大きな差ではないのだが,もう少し細かいデータがほしいところだ。ゲームでの営業利益の推移がほしかったところなのだが,ここではゲームで使われたコインの量を,1コイン1円と考えて売り上げの推移を見てみることにする(※なお,コイン消費と売り上げは必ずしも一致するとは限らないので注意。他社では,コイン消費が拡大しているのに売り上げは低下しているところもある)。

|

売り上げの大半がフィーチャーフォンのWebゲームによるものであったわけだから,業績が縮小を続けるのは無理もないことが分かる。フィーチャーフォンの下げ分はもうすぐなくなると思われるが,現時点でも売り上げの大半を占めるのはWebゲームであることには変わりない。同社が目指すネイティブゲームでのヒットへの道は遠そうだ。むしろネイティブゲームの売り上げは縮小傾向にあることも分かるだろう。

売り上げの縮小に対して,グリーでは経費の節減や効率化で利益を維持すべく対応を進めている。それでも営業利益率の推移(下のグラフ)を見ると,ようやく下げ止まったかというところである。

|

グリーは,今年2月にソーシャルゲーム運営の専門会社ファンプレックスを立ち上げており,こちらは好調なようである。また,VRに力を入れているのも目立っており,ゲーム関連で積極的な動きを見せている。フィーチャーフォンからスマートフォンへのシフトによる業績悪化はもうじき下げ止まると思われるので,そこからの建て直しに期待したい。

グリーIR情報ページ

●ネクソン

売り上げは上がっているのだが,ときどき大きな支出が続いていたネクソン。ネクソンの会計年度でいう2015年度は,四半期の利益がすべて黒字で,増収大増益となっていた。第4四半期(グラフでは第3四半期)に凹む傾向があるのがちょっとよく分からない。税金やたな卸しなどの影響はないのだが,なぜか利益が減る(※07/01追記:ネクソンによると季節変動だそうだ。売り上げはあまり変わらないのだが)。

なお,直近四半期の利益落ち込みは,gloopsののれん代で減損処理が行われたためだ。

|

国別の売り上げを見ると,以下のグラフのようになっている。日本と韓国についてはPCオンラインとスマホの割合なども分かるのだが,ここでは省略した。直近だと,だいたい日本だと8割近くがスマホで,韓国だと7割くらいがPCとなっている。gloopsが入る前のPCオンラインの売り上げ規模もだいたい分かるわけだが,現状の全体売り上げがこれだと,PCオンラインの落ち込みもかなり深刻ではないかと思われる。2011年の上場当時の国内四半期売上高は30億円程度あったのだが,直近のPCオンラインの四半期売上高は10億円となっている。

※07/01追記:このあたりの国別売り上げなどは,その国内での売り上げそのものではなく,その国の事業所の売り上げを意味しているとのこと。ライセンス収入などの多い韓国が多くなっているのはそのためのようだ。直結するものではないが,国内売り上げも大きく影響しているのは間違いないので参考程度で見てほしい。

|

原価と販管費を引いたセグメント利益で見ると,次のようになる。

|

一番下の水色部分を見ると分かるように,国内のゲーム事業はこの2年間はずっと赤字だ。

利益の大半は韓国でのものとなっていることが分かる。中国の売り上げが大きな利益変動要因のひとつだと思っていたのだが,売上高はすでに韓国以上になっているのに利益は十数分の一と,利益率が恐ろしく低いのが気になる。

最近の同社周りのトピックでは,NCsoftの株を手放したことが挙げられる。2012年にNCsoftの最大株主になったものの,目に見える事業上のシナジーが創出されていないとして,今回の売却に至っている。

両社でコラボするはずだった「Mabinogi2 Arena」は,ネクソン側の理由でポシャっている。それ以降は大きな動きはなく,NCsoftの収益に対して配当が少なすぎると物言いをつけたことがあった程度ではないだろうか。配当という意味では,ネクソンは決算書類でいくら景気のいい数字が並んでいても,配当原資となるのは国内での収益だけなので(※出資法の定めによる),全社の稼ぎの割りにたいして株主還元しているわけではないのだが(※07/01:追記直接の配当以外に自社株購入を積極的に行っているとのこと)。まあ,国内の利益推移を鑑みると,よく配当を出せているなとは思うのだが。

ネクソンIR情報ページ

こうして国内主要ゲーム企業の状況を見てきたわけだが,ゲーム企業の利益にモバイルの割合はますます増えており,ゲーム市場の中心地はモバイルに移行していることが感じられる。

とはいえ,国内のスマホアプリの状況を見ると,ガチャ頼りのところが非常に多いという現実もある。ガチャがただちに悪いというわけではないが,昨今はいろいろと問題視されてきている。業界団体による自主規制はとりあえず入ったものの,内容は緩めであり,さらなる問題が起こるようであれば法規制が行われる可能性も否定できない。そうなった場合,最悪のケースでは国内のゲーム会社の多くでかなりの痛手を受けることになるかもしれない。

規制されないにしても,同じようなガチャは海外では法規制によりまったく適用できないので,ガチャ頼りのアプリを作り続けている限り,国際競争力が養われることはない。

決算発表資料では,たまに海外でも好評とされるスマートフォンアプリがアピールされていることがあるのだが,その国のランキング履歴を調べても見あたらないことが多い(あってもアニメなどのIPモノくらいだろうか)。海外で通用しているモバイルゲームアプリは何本くらいあるのだろうか。

最後に,我ながら無茶しやがってな感じではあるが,各社の業績を横断的にまとめたグラフを作ってみた。これまでのグラフは時間軸方向で変化を追ってきているものだが,それぞれの会社間でビジネスの大きさが異なれば状況も異なるというのは当然のことであろう。そこで,営業利益ベースでの推移を一つのグラフ内に入れてみたわけだ。

基本的にゲーム部門の営業利益のみを抜き出してあるのだが,全部門でも大差ない場合や分離が難しい場合は全社ないし周辺部門を含んでの数字もあるのであらかじめお断りしておく。グラフの形はほぼ変わらないと思っていい。

また,任天堂とソニーに関しては数字が大きすぎるので,参考値として破線での表示に留めてある。

|

ゴチャゴチャして見づらいのは申し訳ないが,軽く流れを追ってみよう。

まず,期間は2010年からである。始まりの時点ではDeNAが一番上に位置している。ソーシャルゲームブームでブイブイ言わせてた時期だ。やがて急進したグリーに抜かれるものの,1年でグリーの天下は終わっている。そして中央から右半分を占めるガンホーが山脈のように聳え立つわけだ。実はその前に一瞬だけネクソンがトップに躍り出ていたのだが,DeNAの営業利益を分かる範囲でゲーム部門だけに取り直したところ,DeNAが抜き返してしまった。全社消去などが消えて部門の営業利益が上がったようだ(薄い色は全社の営業利益)。ネクソンの山は,中国の旧正月に「アラド戦記」が稼ぎまくったときだろうか。そんなこんなで,丸2年間はガンホーの天下となり,最後は急成長するミクシィが突き抜けて終わっている。DeNAやグリーはソシャゲの元締めとして稼いでいたわけだが,ガンホーとミクシィはメガヒット1発であっさりそれらを抜いている。やはりスマホゲームの破壊力は凄まじい。

余談:バンナム再び

営業利益の推移を見ていて気づいたのは,バンナムの最近の数字が妙に低いことだ。売り上げ自体は伸びているはずなのだが,3四半期連続で低くなる要因が思い当たらない。

ということで見てみたのだが,まず今年からセグメントが変更されているので,直接昨年と比較することはできないというのを失念していた。映像部門が抜けているので,営業利益はかなり下がるのが当然ともいえる。ということで,前年との比較で低下するのは分かるのだが,第1四半期だけ高い理由が逆によく分からない。

前年を同じセグメント構成にした場合と比べて,今年は営業利益が53億円減っている。映像部門が抜けた代わりに,昨年23億円という大きな赤字を出したアミューズメント施設が組み込まれたわけだが,アミューズメント施設は今期は黒字に転換した旨が決算時の質問への回答で得られている。

残りのコンシューマゲームとネットワークコンテンツ,アーケードゲームのうち,コンシューマゲームについては「大変好調」(決算説明概要より)とのこと。ネットワークコンテンツは予算には未達であったものの,売り上げは初めて1000億円を超えており,利益率から考えて減益要因となる可能性は低いだろう。アーケードゲームは「苦戦」とされている。アーケードゲームの不振はかなり深刻なのかもしれない。

第1四半期のみ好調な理由ははっきりとは分からない。決算での質疑応答では広告費などの支払いが後ろ倒しになるため,後半に負担がかかるような説明がされてはいたのだが。